دادرسی مالیاتی چیست ؟ راهنمای کامل مراحل دادرسی مالیاتی

در برخی موارد ممکن است شرایطی پیش بیاید که اظهارنامه مالیاتی مودی مالیاتی ؛ توسط سازمان امور مالیاتی مورد قبول قرار نگیرد. در این شرایط دو گزینه پیش روی مودی خواهد بود . یا میبایست ، با پذیرفتن مبلغ جدید تعیینشده ، مالیات خود را پرداخت کند یا وارد فرآیندی به نام دادرسی مالیاتی شود تا با طیکردن مراحل دادرسی مالیاتی که در ادامه توضیح داده می شود ، نسبت به رای صادرشده توسط ممیزان امور مالیاتی اعتراض نماید و در صورت امکان میزان مالیات تعیینشده برای خود را کاهش دهد .

دادرسی مالیاتی چیست؟

دادرسی مالیاتی چیست؟

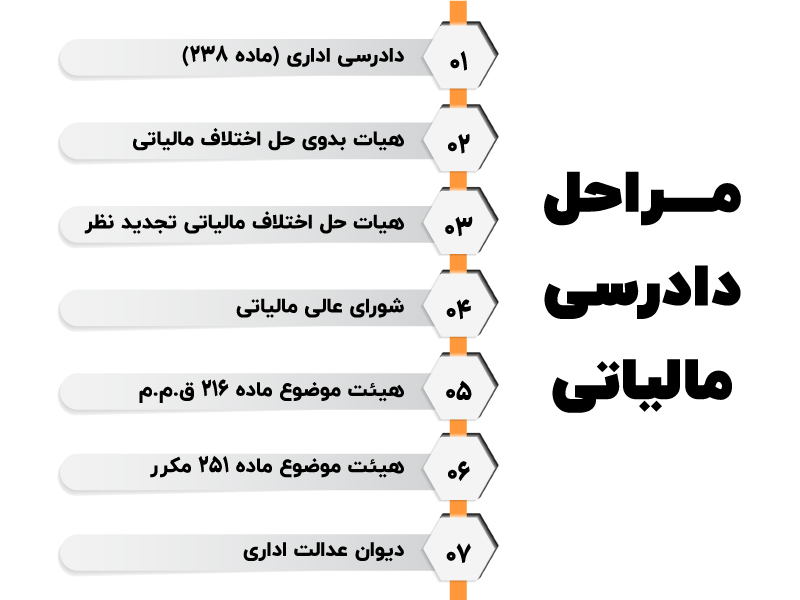

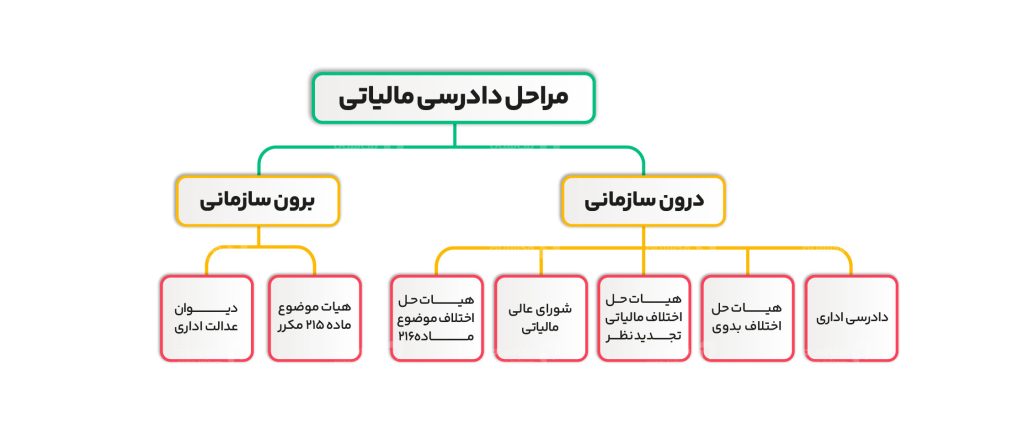

منظور از فرایند دادرسی مالیاتی مراحلی است که یک مودی جهت اعتراض به برگ تشخیص مالیاتی و یا فرایند وصول مالیات میتواند انجام دهد. دادرسی مالیاتی در ایران به دو بخش درون سازمانی و برون سازمانی تقسیم میشود که مجموعا هفت مرجع رسیدگی مالیاتی وجود دارد.

در نتیجه فرایندی که یک مودی از برگ تشخیص مالیات تا مرحله پرداخت برگ قطعی طی میکند را فرایند دادرسی مینامند.

هدف از دادرسی مالیاتی چیست؟

در طی فرآیند دادرسی مالیاتی تلاش بر این است که ، مبلغ اولیه مالیاتِ تعیینشده توسط ممیز اداره مالیات ، کاهش یابد. بهعبارتی دیگر دادرسی مالیاتی برای کاهش هزینهها و جلوگیری از تحمیل هزینههای غیرمنطقی و ناعادلانه و پرداخت مالیات اضافی برای حفاظت از سرمایه کسبکارها انجام میشود . همچنین میتواند بهعنوان راهی برای حفظ منابع مالی کسب و کار مورد استفاده قرار بگیرد.

نقطه آغاز فرآیند دادرسی مالیاتی، اعتراض رسمی مودی مالیاتی به صورت تحویل لایحه مالی سازمان امور مالیاتی است.

نقطه آغاز فرآیند دادرسی مالیاتی، اعتراض رسمی مودی مالیاتی به صورت تحویل لایحه مالی سازمان امور مالیاتی است.

زمان انجام دادرسی مالیاتی

از زمانی که برگه تشخیص مالیات به صورت رسمی و قانونی به مؤدیان مورد نظر ابلاغ میشود، پس از اعلام میزان مالیات تعیین شده توسط کارشناس امور مالیاتی، اگر رقم و مبلغ تعیین شده مورد قبول مودی نباشد، این قابلیت وجود دارد که حداکثر تا مدت زمان مشخص ۳۰ روز (یک ماه) نسبت به پیگیری و تحلیل آن ، طی یک پروسه قانونی جهت دادرسی مالیاتی اعتراض خود را ارائه دهد.

این اعتراض شروعی است بر فرایند دادرسی مالیاتی جهت قانونمند کردن اعتراضات به مالیات معین شده . پس از سپری شدن این زمان، هیچ گونه اعتراضی مورد پذیرش واقع نمیشود.

البته باید توجه داشته باشید که مراحل اعتراض به مالیات تعیین شده در اینجا خاتمه نمییابد . اگر اداره امور مالیاتی به هر دلیلی اعتراض مؤدی را وارد نداند ، امکان اعتراض به مراجع دیگری در قانون پیش بینی شده است که برای اعتراض به این مراجع نیز ، موعد معینی در قانون ذکر شده است .

مراحل دادرسی مالیاتی چیست؟

دادرسی مالیاتی مجموعهای از اقداماتی است که مودیان مالیاتی برای حل اختلافات مالیاتی خود با اداره مالیات انجام میدهند. این چرخه شامل مراحلی است که در هر مرحله، پرونده مودی توسط یک مرجع رسیدگی میشود. در نهایت، رای صادر شده از سوی مرجع رسیدگی، قطعی و لازمالاجرا خواهد بود.

پرونده مالیاتی هر مودی ، نهایت منجر به صدور برگ تشخیص مالیاتی میگردد که هر برگ تشخیص مالیاتی باید دارای شرایط مندرج در ماده ۲۳۷ قانون مالیات های مستقیم باشد.

ماده ۲۳۷ قانون مالیات های مستقیم : برگ تشخیص مالیات باید بر اساس مأخذ صحیح و متکی به دلایل و اطلاعات کافی و به نحوی تنظیم گردد که کلیه فعالیتهای مربوط و درآمدهای حاصل از آن به طور صریح در آن قید و برای مودی روشن باشد.

امضاکنندگان برگ تشخیص مالیات باید نام کامل و سمت خود را در برگ تشخیص به طور خوانا قید نمایند و مسئول مندرجات برگ تشخیص و نظریه خود از هر جهت خواهند بود و در صورت استعلام مودی از نحوه تشخیص مالیات مکلفند جزئیات گزارشی را که مبنای صدور برگ تشخیص قرار گرفته است به مودی اعلام نمایند و هرگونه توضیحی را در این خصوص بخواهد به او بدهند.

بنابراین به عنوان اولین گام جهت شروع دادرسی مالیاتی حتما باید اقدام به دریافت گزارش رسیدگی که منجر به صدور برگ تشخیص شده است نمایید. همچنین یک گزارش رسیدگی باید با جزئیات کامل صادر شده باشد.

پیشنهاد میگردد اگر مفهوم و منظور موضوعی که در گزارش رسیدگی درج شده است را متوجه نمیشوید ، از ممیز مربوطه سوال کنید. اگر ممیز مالیاتی به مدارکی استناد نموده است که در اختیار شما نیست میتوانید به استناد ماده ۲۳۷ آن را نیز مطالبه کنید . بنابراین در این مرحله اقدام به جمع آوری اطلاعات در مورد ادعاهایی که در برگ تشخیص و گزارش رسیدگی شده است نمایید و صحت این ادعاها را با بررسی مدارک حسابداری مورد سنجش قرار دهید.

- تا ۴۵ روز پس از ثبت اعتراض فرصت مراجعه به ممیز کل مالیاتی و توافق وجود دارد.

توافق با ممیز کل مالیاتی موضوع مادهی ۲۳۸ قانون مالیاتهای مستقیم است. بعد از اینکه برگ تشخیص مالیاتی ابلاغ شد، در صورت اعتراض مودی نسبت به برگ تشخیص، باید اعتراض خود را به صورت کتبی و یا سیستمی ثبت کرده و از تاریخ ثبت اعتراض مودی به برگ تشخیص، ۴۵ روز فرصت رسیدگی مجدد یا اصطلاحا توافق در مرحله ممیز کل مالیاتی است.

حالات مختلف در مرحله توافق با ممیز کل مالیاتی

✔ رفع تعرض و توافق

✔ تعدیل مالیات و توافق

✔ عدم تعدیل مالیات و توافق

✔ تعدیل مالیات و عدم توافق

✔ عدم تعدیل مالیات و عدم توافق

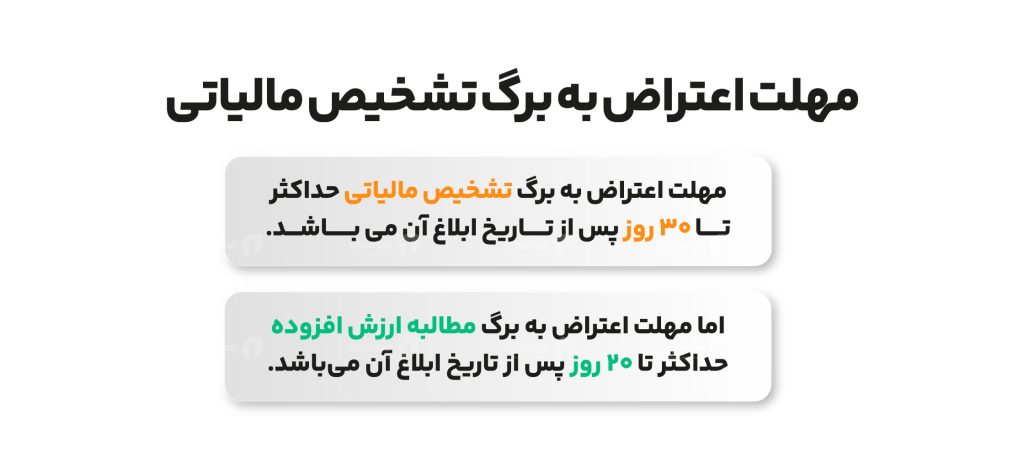

مهلت اعتراض به برگ تشخیص مالیاتی

مهلت اعتراض به همه برگهای تشخیص مالیاتی به جز برگ مطالبه ارزش افزوده حداکثر ۳۰ روز پس از تاریخ ابلاغ آن میباشد و برای برگ مطالبه ارزش افزوده ۲۰ روز از تاریخ ابلاغ آن میباشد.

اگر در مهلت مقرر اعتراض نشود، به صورت خودکار برگ تشخیص تبدیل به برگ قطعی مالیاتی میگردد و هیچ گونه اعتراضی نیز، در هیچ مرجع مالیاتی نمیتوان انجام داد. بنابراین توصیه میشود تا مودیان ثبت اعتراض را به روزهای آخر موکول نکنند .

اولین مرجع رسیدگی به اعتراض، مدیر مالیاتی مربوطه میباشد، که میتواند طبق ماده ۲۳۸ قانون مالیات های مستقیم حداکثر تا ۳۰ روز پس از تاریخ ثبت اعتراض نسبت به اعتراض مودی در برگ تشخیص رسیدگی نماید.

اولین مرجع رسیدگی به اعتراض، مدیر مالیاتی مربوطه میباشد، که میتواند طبق ماده ۲۳۸ قانون مالیات های مستقیم حداکثر تا ۳۰ روز پس از تاریخ ثبت اعتراض نسبت به اعتراض مودی در برگ تشخیص رسیدگی نماید.

نکته مهم: در ماده ۲۳۸ قانون مالیات های مستقیم درصد خاصی جهت تعدیل مالیات ذکر نشده است. اما از آنجایی که هرگونه اصلاح در برگ تشخیص مالیات ممکن است منجر به کاهش مالیات گردد ، باید در راستای ماده ۲۷۰ قانون مالیات های مستقیم توسط دادستانی انتظامی مالیاتی ، مورد بررسی قرار گیرد. تا اطمینان حاصل کند که در تشخیص یا تعدیل قصوری صورت نگرفته است . بنابراین معمولا بیشتر از ۲۰ درصد تعدیل در این مرحله انجام نمیشود.

ماده ۲۳۸ قانون مالیات های مستقیم: در مواردی که برگ تشخیص مالیات صادر و به مودی ابلاغ میشود، چنانچه مودی نسبت به آن معترض باشد، میتواند ظرف ۳۰ روز از تاریخ ابلاغ، شخصا یا به وسیله وکیل تامالاختیار خود با ارائه دلایل و اسناد و مدارک، به صورت کتبی از اداره امور مالیاتی تقاضای رسیدگی مجدد نماید.

مسئول، مسئولان مربوط که از طرف سازمان امور مالیاتی مشخص میشوند، موظفند پس از ثبت درخواست مودی و ظرف مهلتی که بیش از چهل و پنج روز از تاریخ ثبت درخواست نباشد، به موضوع رسیدگی و در صورتی که دلایل و اسناد و مدارک ابراز شده را برای رد مندرجات برگ تشخیص کافی دانستند، آن را رد و در صورتی که دلایل و اسناد و مدارک ابرازی را موثر در تعدیل درآمد تشخیص دهند، موارد تعدیل درآمد مشمول را مشخص نمایند.

چنانچه مودی نظر مسئول، مسئولان مربوط در تعدیل درآمد مشمول مالیات را قبول نمایند درآمد مشمول مالیات تعدیل شده، قطعی است. در غیر این صورت برای رسیدگی به مابهالتفاوت تا مبلغ موارد اعتراض مودی، موضوع به هیات حل اختلاف مالیاتی ارجاع میشود. همچنین هرگاه دلایل و اسناد و مدارک ابرازی مودی را برای رد برگ تشخیص یا تعدیل درآمد موثر تشخیص ندهند، باید موضوع را مستدلا در پرونده منعکس و مراتب را برای رسیدگی به هیات حل اختلاف مالیاتی ارجاع نمایند.

تبصره ۱: دستورالعمل اجرایی این ماده با پیشنهاد سازمان امور مالیاتی به تصویب وزیر امور اقتصادی و دارایی میرسد.

تبصره ۲: در مواردی که مودی اطلاعات مربوطه را از طریق سامانه مودیان مالیاتی اظهار کرده باشد، مطابق احکام قانون سامانه مودیان و پایانههای فروشگاهی رفتار خواهد شد.

در هر صورت پس از ثبت اعتراض، رسیدگی توسط مدیر گروه مالیاتی انجام میشود . اگر مودی با نتیجه رسیدگی موافق باشد قبولی خود را در پشت برگ تشخیص اعلام مینماید و از ادامه فرایند دادرسی انصراف میدهد و برگ قطعی بر اساس توافق صورت گرفته با مدیر گروه صادر میشود.

اما اگر مودی پس از ثبت اعتراض ظرف مهلت مقرر به مدیر گروه جهت توافق مراجعه نکند و یا نتیجه رسیدگی و پیشنهاد مدیر گروه را قبول نداشته باشد ، مدیر گروه پشت برگه تشخیص مالیاتی دستور میدهد که پرونده جهت رسیدگی به هیات بدوی مالیاتی ارجاع داده شود.

دادرسی مالیاتی چه زمانی انجام می شود؟

مودی ۲۰ روز مهلت از زمانی که ابلاغ الکترونیکی در کارتابل وی بارگذاری میشود و به آن پیامک شود ، فرصت مشاهده را دارد و پس از آن، ۳۰ روز فرصت اعتراض از تاریخ مشاهده ابلاغ الکترونیکی به برگ تشخیص مالیاتی را دارد.

اگر طی مدت زمان ۲۰ روز تعیین شده ، مودی ابلاغ الکترونیکی را مشاهده نکند ، ممیز مالیاتی پرونده را مستقیما ارجاع میدهد به هیات حل اختلاف و اگر مودی ابلاغ را مشاهده و ظرف مدت معین اعتراض نکند دچار دردسر شده و برگ تشخیص تبدیل به برگ قطعی مالیاتی میشود.

در نتیجه از موقعی که برگه تشخیص مالیات به صورت رسمی و قانونی به مؤدیان مورد نظر ابلاغ میشود ، این قابلیت وجود دارد که حداکثر تا مدت زمان ۴۵ روز نسبت به پیگیری و تحلیل مراحل دادرسی مالیاتی اقدام کنند . پس از سپری شدن این زمان ، هیچ گونه اعتراضی مورد پذیرش واقع نمیشود.

البته باید توجه داشته باشید که مراحل اعتراض به مالیات تعیین شده در اینجا خاتمه نمییابد . اگر اداره امور مالیاتی به هر دلیلی اعتراض مؤدی را وارد نداند ، امکان اعتراض به مراجع دیگری در قانون پیش بینی شده است که برای اعتراض به این مراجع نیز، موعد معینی در قانون ذکر شده است.

مرحله دوم: هیات بدوی حل اختلاف مالیاتی

هیات بدوی دومین مرجعی است که وظیفه دارد به اعتراض مودی نسبت به برگ تشخیص مالیات رسیدگی نماید. که در صورت عدم مراجعه و یا عدم توافق ممیز کل مالیاتی و همچنین در موارد ابلاغ قانونی، پرونده به هیات حل اختلاف ارجاع داده میشود و با ورود پرونده به این مرحله از دادرسی مالیاتی، زمان تشکیل هیات حل اختلاف به مودی ابلاغ میشود.

ممیز مالیاتی پس از دستور مدیر گروه مالیاتی مبنی بر ارجاع پرونده به هیات حل اختلاف مالیاتی، حداکثر ظرف مدت ۵ روز جهت تعیین وقت از دبیرخانه، اقدام مینماید. پس از دریافت تاریخ هیات، برگ دعوت به هیات (بدوی و تجدید نظر) در ۳ نسخه تنظیم میگردد.

یک نسخه از آن به مودی ابلاغ میگردد که در برگ دعوت، ساعت، تاریخ و مکان تشکیل جلسه هیات مشخص میگردد. وقت رسیدگی هیات حل اختلاف مالیاتی در مورد هر پرونده جهت حضور مودی توسط دبیرخانه هیاتهای حل اختلاف مالیاتی به آنها ابلاغ میگردد. بنابراین فاصله بین تاریخ ابلاغ و روز تشکیل جلسه هیات نباید کمتر از ۱۰ روز باشد؛ مگر به درخواست مودی و موافقت هیات حل اختلاف مالیاتی، البته روز ابلاغ و روز تشکیل جلسه جز مدت ده روز محسوب نمیشود.

هیاتهای بدوی و تجدید نظر و هیات موضوع ماده 244 مالیاتی از ۳ نفر عضو تشکیل میشود :

۱- یک نفر نماینده سازمان امور مالیاتی کشور

۲- یک نفر از میان قضات اعم از بازنشسته یا شاغل حقوقدانان مطلع در امور مالیاتی با شرط وثاقت و امانت به درخواست سازمان امور مالیاتی و انتخاب رئیس کل دادگستری هر استان.

۳- یک نفر نماینده از اتاق بازرگانی، صنایع و معادن و کشاورزی ایران، اتاق تعاون ایران، جامعه حسابداران رسمی ایران، جامعه مشاوران رسمی مالیاتی ایران ، مجامع حرفهای ، اتاق اصناف ایران ، شورای اسلامی شهر ، کانون وکلا ، مرکز وکلا ، کارشناسان رسمی و مشاوران خانواده که برای مدت سهسال منصوب میشوند.

مودی همزمان با اعتراض به برگ تشخیص یا مطالبه مالیات یکی از مراجع این بند را بهعنوان نماینده خود جهت شرکت در جلسات هیات حل اختلاف مالیاتی معرفی مینماید . در صورتی که برگ تشخیص مالیات ابلاغ قانونی شده باشد و یا همزمان با تسلیم اعتراض به برگ تشخیص در مهلت قانونی مودی انتخاب خود را اعلام ننماید ، با توجه به نوع فعالیت مودی یا موضوع مالیات مورد رسیدگی، از بین نمایندگان مزبور با رعایت تبصره (۵) این ماده یک نفر انتخاب میشود.

تبصره ۱ ماده 244 قانون مالیاتهای مستقیم : جلسات هیاتهای حل اختلاف مالیاتی با حضور هر سه عضو رسمیت مییابد و رای هیات با اکثریت آراء قطعی و لازمالاجراء است، ولی نظر اقلیت باید در متن رای قید گردد.

تبصره 2 ماده 244 قانون مالیاتهای مستقیم : هیأتهای حل اختلاف مالیاتی دارای استقلال کامل بوده و صرفا اداره امور دبیرخانه ای هیأتهای حل اختلاف مالیاتی و تشکیل جلسات هیأتها به عهده سازمان امور مالیاتی می باشد. انشای رأی با رعایت اصل عدالت و بی طرفی کلیه اعضا و متکی به اسناد و مدارک مثبته و دلایل و شواهد متقن در همان جلسه و یا حداکثر ظرف سه روز کاری پس از برگزاری جلسه، توسط نماینده بند (2) این مادهبه عمل آمده و به امضای تمامی اعضا می رسد. مودی یا نماینده قانونی وی مجاز به حضور کامل در جلسه و ارائه دفاعیات به صورت کتبی یا شفاهی است. اظهارات شفاهی باید در صورتجلسه قید و به امضای وی برسد. سازمان امور مالیاتی به منظور اعمال نظارت موثر بر عملکرد هیأتهای حل اختلاف مالیاتی، مکلف است نسبت به مستندسازی فرآیند برگزاری جلسات هیأت به نحو مقتضی اقدام کند.

اگر مودی رای صادره هیات حل اختلاف را بپذیرد و از آن تمکین کند، برگ قطعی مالیات برایش صادر میشود و فرایند دادرسی مالیاتی به اتمام میرسد.

اگر مودی رای صادره به هیات حل اختلاف را نپذیرد، میتواند به آن اعتراض کند. لازم به ذکر است اعتراض به رای صادره میتواند هم از سوی مودی هم از سوی اداره امور مالیاتی باشد. پس از گذر از این مرحله، برگ اجرایی برای وصول بدهی، طی بازه زمانی یک ماهه ارسال میشود.

شرایط عمومی هیات های حل اختلاف

✔ برگ دعوت باید حداقل ۱۰ روز قبل از تشکیل جلسه به مودی ابلاغ شده باشد.

✔ هیات با حضور هر سه عضو رسمی است.

✔ رای هیات با اکثریت آرا قطعی است.

✔ اعضای هیات نباید سابقه رای، ارتباط کاری، خانوادگی و دعوای حقوقی با مودی داشته باشند.

✔ میتوان فقط یکبار جلسه هیات را به درخواست مودی و با ارائه دلایل موجه به تعویق انداخت.

✔ هیات نباید اقدام به صدور رای به صورت عام و کلی نماید.

چه افرادی حق حضور در هیات حل اختلاف را دارند؟

۱. شخص مودی (در مورد اشخاص حقوقی صاحبان امضاء مجاز با ارائه تصویر آخرین روزنامه رسمی (وکیل مودی با ارائه وکالت نامه رسمی)

۲. وراث

۳. کارمند حقوق بگیر اشخاص حقوقی با همراه داشتن معرفی نامه از شخص حقوقی با تایید واحد مالیاتی مربوط (با ارائه مدارک جهت تشخیص هویت نامبردگان)

اجرای قرار چیست و چگونه انجام می شود؟

به علت کثرت اسناد و مدارک و دفاعیات مودی و همچنین به منظور دریافت اطلاعات بیشتر هیات حل اختلاف میتواند پرونده را جهت بررسی دقیقتر به یک کارشناس اجرای قرار ارجاع دهد . کارشناس اجرای قرار به یک کارمند از اداره امور مالیاتی گفته میشود که قبلا در تشخیص مالیات آن پرونده دخالتی نداشته است و بنا به دستور هیات حل اختلاف مامور شده است تا در مورد پرونده یا موضوع مشخصی که هیات تعیین کرده است اظهار نظر کند.

کارشناس اجرای قرار مکلف است ظرف مدت یک ماه نسبت به رسیدگی به پرونده و اجرای کامل موارد درخواست هیات اقدام نماید و گزارش خود را جهت تصمیم نهایی صادر نماید . اگر در ظرف این مدت امکان رسیدگی وجود نداشته باشد ؛ مجری قرار میتواند درخواست زمان بیشتری نماید که حداکثر تا دو ما توسط هیات قابل تمدید میباشد.

دقت نمایید که گزارش کارشناس اجرای قرار تاثیر فوق العادهای در نظر هیات حل اختلاف مالیاتی دارد بنابراین از فرصت اجرای قرار به عنوان یک فرصت طلایی استفاده کنید.

مرحله سوم: هیات حل اختلاف مالیاتی تجدید نظر

هرگاه مودی یا مامور تشخیص مالیاتی نسبت به رای هیات بدوی معترض باشند ظرف مهلت ۲۰ روز از تاریخ ابلاغ رای به مودی می توانند اعتراض خود را ثبت نمایند. البته مودی در صورت اعتراض به رای بدوی مکلف است که فرم تبصره یک ماده ۲۴۷ قانون مالیات های مستقیم را تکمیل نماید و طی این فرم اعلام نماید که چه میزان از مالیات را قبول دارد.

میزان مالیات مورد قبول در این فرم نمیتواند کمتر از میزان مالیات ابرازی در اظهارنامههای مودی باشد و اداره امور مالیاتی مکلف است هر میزان مالیاتی که مودی قبول دارد را وصول نماید و تا قبل از اینکه مالیات مورد قبول پرداخت نشده است و یا ترتیب پرداخت آن داده نشده است، هیات تجدید نظر تشکیل نمیگردد.

هیات تجدید نظر از نظر شکل اجرا کاملا شبیه هیات بدوی است به این صورت که سه نفر که یک نفر نماینده سازمان امور مالیاتی، یک نفر نماینده مودی و یک نفر نیز قاضی دادگستری میباشد، حضور دارند و هیات با حضور هر ۳ نفر رسمیت پیدا مینماید . البته هیچ یک از اعضای هیات تجدید نظر نباید قبلا در هیات بدوی نسبت به پرونده رای صادر نموده باشند. هیات تجدید نظر مکلف است که به اعتراض مودی یا اعتراض مامور تشخیص مالیات رسیدگی نماید.

هیات تجدید نظر فقط به اعتراض معترض رسیدگی مینماید و فقط آن را به هیات دعوت مینماید. یعنی اگر مامور تشخیص نسبت به رای بدوی معترض باشد، فقط مامور تشخیص مالیات را به هیات تجدید نظر دعوت مینمایند و اگر بالعکس فقط مودی معترض باشد مودی به هیات تجدید نظر دعوت میشود.

- تبصره ۶ ماده ۲۴۷ قانون مالیات های مستقیم : در مواردی که شکایت مودیان مالیاتی از آراء هیأتهای بدوی، از طرف هیئت حل اختلاف مالیاتی تجدید نظر رد شود و همچنین شکایت از آراء هیئتهای تجدید نظر از طرف شعب شورای عالی مالیاتی مردود اعلام شود ، برای هر مرحله معادل یک درصد (۱%) تفاوت مالیات موضوع رای مورد شکایت و مالیات ابرازی مودی در اظهارنامه تسلیمی ، هزینه رسیدگی تعلق میگیرد که مودی مکلف به پرداخت آن خواهد بود.

مرحله چهارم: شورای عالی مالیاتی

اگر بعد از صدور رای هیات تجدید نظر، مودی نسبت به رای صادره از سوی هیئت حل اختلاف مالیاتی معترض باشد ، میتواند ظرف مدت یک ماه از تاریخ ابلاغ رای به شورای عالی مالیاتی اعتراض خود را ارجاع نماید. البته این اعتراض مانع از صدور برگ قطعی نخواهد شد و مودی مکلف به پرداخت یا ترتیب پرداخت و یا سپردن تضمین (موضوع ماده ۲۵۹) میباشد تا اعتراض وی در شورای عالی مالیاتی مطرح گردد.

در این مرحله پرونده بدون توجه به ماهیت، توسط شورای عالی مالیاتی مورد بررسی قرار میگیرد. اگر این شورا رای هیئت حل اختلاف را بپذیرد، مودی این امکان را دارد که در چرخه دادرسی مالیاتی شکایت خود را ادامه دهد. شخص مودی میتواند برای ادامه شکایت به هیئت موضوع ماده ۲۵۱ مکرر مراجعه کند و در صورتی که شورای عالی مالیاتی رای هیئت حل اختلاف را قبول نکند، پرونده را به اداره مالیاتی برگردانده تا مجددا در یک هیئت حل اخنلاف دیگر بررسی شود.

متاسفانه شورای عالی مالیاتی از هدف اولیه قانون گذار فاصله گرفته است؛ چرا که محدود شده است به اعتراضاتی که از نظر شکلی دچار اشکال بوده است. به طور مثال رای هیئت بدوی که صادر شده است، یکی از اعضا حضور نداشته و این هیئت رای را صادر کرده است که در این صورت شکل هیئت مورد اعتراض قرار میگیرد. یا تاریخ ابلاغ هیات ۱۰ روز آن رعایت نشده است؛ به طور مثال ظرف ۵ روز ابلاغ شده است و بیشتر بر سر مسائل شکلی صدور برگ قطعی وارد میشود. همانند هیئت موضوع ماده ۲۱۶ وارد اصل پرونده مودی نمیشود و رسیدگی نمیکند.

مهمترین اشکال این مرجع این است که صرفا پروندههای مالیاتی را بدون ورود به ماهیت آن و فقط از لحاظ رعایت تشریفات و کامل بودن رسیدگیهای قانونی و مطابقت با قوانین موضوعه رسیدگی میکند و رای مورد اعتراض را یا میپذیرد و یا ابطال میکند و یا جهت رسیدگی بیشتر به هیئت حل اختلاف مجدد ارجاع میدهد.

شورای عالی مالیاتی ، هیات موضوع ماده ۲۵۱ مکرر و دیوان عدالت اداری بدون حضور مودی یا نماینده سازمان امور مالیاتی تشکیل میشود و فقط بر اساس لایحه دفاعیه مالیاتی تنظیم شده و مدارک ارائه شده اظهار نظر مینمایند. بنابراین این شکل تشکیل موجب میگردد که لایحه نویسی از اهمیت بیشتری نسبت به سایر مراجع برخوردار باشد.

موضوعی در ماده ۲۵۶ با این عنوان که شورا نباید به ماهیت امور پرونده ورود پیدا کند، در سالهای اخیر از کیفیت آرا این شورا کاسته است و شورا فقط به این موضوع که آیا مواردی مثل ابلاغ، تشکیل هئیتهای حل اختلاف و مواردی از این دست، به درستی و در زمان مقرر انجام شده است یا نه توجه میکند و به کیفیت آرا هیات های حل اختلاف مالیاتی توجه نمیکند. بنابراین شورا نمیتواند به ماهیت پرونده ورود نماید.

همچنین از دیگر مشکلات شورای عالی مالیاتی این است که به پروندههای با موضوع مالیات بر ارزش افزوده رسیدگی نمیکند.

طبق ماده ۲۵۲ شورای عالی مالیاتی مرکب است از بیست و پنج نفر عضو که از بین اشخاص صاحب نظر، مطلع و مجرب در امور حقوقی، اقتصادی، مالی، حسابداری و حسابرسی که دارای حداقل مدرک تحصیلی کارشناسی یا معادل در رشتههای مذکور میباشند، به پیشنهاد رئیس کل سازمان امورمالیاتی کشور و حکم وزیر امور اقتصادی و دارایی منصوب میشوند.

حداقل پانزده نفر از اعضاء شورای عالی مالیاتی باید از کارکنان وزارت امور اقتصادی و دارایی و یا سازمانها و واحدهای تابعه آن که دارای حداقل شش سال سابقه کار در مشاغل مالیاتی باشند انتخاب شوند.

جلسات شورای عالی مالیاتی با حضور حداقل دوسوم اعضاء رسمی است و تصمیمات آن با رأی حداقل نصف به علاوه یک حاضرین، معتبر خواهد بود.

وظایف و اختیارات شورای عالی مالیاتی

مطابق ماده ۲۵۵ قانون مالیات های مستقیم وظایف و اختیارات شورای عالی مالیاتی به شرح زیر میباشد:

۱. تهیه آییننامهها و بخشنامههای مربوط به اجرای این قانون در مواردی که از طرف وزیر امور اقتصادی و دارایی یا رئیس کل سازمان امور مالیاتی کشور ارجاع میگردد و یا در مواردی که شورای عالی مالیاتی تهیه آن را ضروری میداند، پس از تهیه به رئیس کل سازمان امور مالیاتی کشور پیشنهاد کند.

۲. بررسی و مطالعه به منظور پیشنهاد و اعلام نظر در مورد شیوه اجرای قوانین و مقررات مالیاتی و همچنین پیشنهاد اصلاح و تغییر قوانین و مقررات مالیاتی و یا حذف بعضی از آنها به وزیر امور اقتصادی و دارایی یا رئیس کل سازمان امور مالیاتی کشور.

۳. اظهارنظر در مورد موضوعات و مسائل مالیاتی که وزیر امور اقتصادی و دارایی یا رئیس کل سازمان امور مالیاتی کشور حسب اقتضاء برای مشورت و اظهارنظر به شورای عالی مالیاتی ارجاع مینماید. در موارد موضوع این بند نظر اکثریت اعضای هیات عمومی شورایعالی مالیاتی موضوع ماده (۲۵۸) این قانون پس از تنفیذ وزیر امور اقتصادی و دارایی یا رئیس کل سازمان امور مالیاتی کشور، حسب مورد برای کلیه ماموران و مراجع مالیاتی لازم الاتباع است.

۴. رسیدگی به آرای قطعی هیاتهای حل اختلاف مالیاتی که از لحاظ عدم رعایت قوانین و مقررات موضوعه یا نقص رسیدگی مورد شکایت مودی یا اداره امور مالیاتی واقع شده باشد.

مرحله پنجم: هیات موضوع ماده ۲۱۶ قانون مالیاتهای مستقیم

اگر مودی نسبت به اقدامات اجرایی واحد اجرائیات اعتراض داشته باشد و یا معتقد باشد که در فرایند قطعی شدن مالیات اشتباهی صورت گرفته است و یا مدعی باشد که برگ تشخیص مالیات به درستی به وی ابلاغ نشده است ، بنابراین نتوانسته است در زمان مقرر به برگ تشخیص مالیات اعتراض کند و نهایتا منجر به صدور برگ قطعی مالیات شده است. که در صورت اثبات میتواند به هیات موضوع ماده ۲۱۶ اعتراض نماید.

هیات موضوع ماده ۲۱۶ همانند هیاتهای حل اختلاف بدوی و تجدید نظر همان شرایط را دارا میباشد و میتواند به اعتراض مودی رسیدگی نماید.

نکتهای که میتوان در نظر گرفت با توجه به ماهیت این هیات، امکان کاهش مالیات از طریق هیات موضوع ماده ۲۱۶ وجود ندارد و فقط به فرایند قطعی شدن و اقدامات واحد اجرائیات رسیدگی مینماید. در نتیجه این هیات میتواند عملیات اجرایی را متوقف ، تغییر و یا اقدام به ابطال برگ قطعی مالیات نماید.

جهت اعتراض ماده ۲۱۶ از همان فرم اعتراض به برگ تشخیص استفاده میگردد و با تایید مدیر واحد اجرائیات و اینکه دلایل مودی میتواند موجه باشد، دستور به ارسال پرونده به هیات حل اختلاف مالیاتی میگردد.

ماده ۲۱۶

مرجع رسیدگی به شکایات ناشی از اقدامات اجرایی راجع به مطالبات دولت از اشخاص اعم از حقیقی یا حقوقی که طبق مقررات اجرایی مالیاتها قابل مطالبه و وصول میباشدِ هیات حل اختلاف مالیاتی خواهد بود. به شکایات مزبور به فوریت و خارج از نوبت رسیدگی و رای صادر خواهد شد. رای صادره قطعی و لازمالاجرا است.

تبصره ۱: در مورد مالیاتهای مستقیم در صورتی که شکایت حاکی از این باشد که وصول مالیات قبل از قطعیت به موقع اجرا گذارده شده است. هرگاه هیات حل اختلاف مالیاتی شکایت را وارد دانست، ضمن صدور رای به بطلان اجراییه حسب مورد قرار رسیدگی و اقدام لازم صادر یا نسبت به درآمد مشمول مالیات مودی رسیدگی و رای صادر خواهد کرد. رای صادره ازهیات حل اختلاف قطعی است.

تبصره ۲: در مورد مالیاتهای غیرمستقیم هرگاه شکایت اجرایی از این جهت باشد که مطالبه مالیات قانونی نیست، مرجع رسیدگی به این شکایت نیز هیات حل اختلاف مالیاتی خواهد بود و رای هیات مزبور در این باره قطعی و لازمالاجرا است.

مرحله ششم: هیات موضوع ماده ۲۵۱ مکرر

اگر مالیات قطعی شده باشد و مودی نسبت به آن معترض باشد و امکان اعتراض در هیچ مرجع دیگری وجود نداشته باشد، مودی میتواند به استناد غیر عادلانه بودن مالیات و مستند به مدارک مثبته و دلایل کافی تقاضای تجدید رسیدگی از این هیات نماید.

هیات موضوع ماده ۲۵۱ مکرر از ۳ نفر عضو که مستقیما توسط وزیر امور اقتصاد تعیین میگردد تشکیل میشود و از اختیارات کاملی جهت رسیدگی و تعدیل مالیات برخوردار است.

همه مراحل تا قبل از هیات موضوع ماده ۲۵۱ مکرر، زیر نظر سازمان امور مالیاتی است؛ ولی هیات موضوع ماده ۲۵۱ مکرر زیر نظر وزیر امور اقتصاد و دارایی است.

مهلت اعتراض ماده ۲۵۱ مکرر

در پاسخ به این پرسش میتوان بیان داشت که متن ماده ۲۵۱ مکرر قانون مالیات مستقیم صحبتی در خصوص مهلت اعتراض در مورد مالیاتهای قطعی موضوع این قانون و مالیات های غیرمستقیم ننموده و مهلت خاصی را مطرح نکرده است. بنابراین میتوان بیان داشت که اعتراض به هیات ماده ۲۵۱ مکرر مهلت زمانی ندارد.

- مهلت اعتراض به این هیئت نامحدود است.

جهت اعتراض به هیات موضوع ماده ۲۵۱ مکرر میتوانید به نشانی اینترنتی dad.mefa.ir وارد شده و اعتراض خود را ثبت نمایید. تا زمانی که به سایر مراجع دادرسی میتوان اعتراض کرد ، نمیتوان به هیات موضوع ماده ۲۵۱ مکرر اعتراض خود را وارد نمود . نمیتوان همزمان در شورای عالی مالیاتی و هیات موضوع ماده ۲۵۱ مکرر نسبت به پرونده، اعتراض خود را انجام داد و حتما باید پرونده مودی برای موضوع ماده ۲۵۱ مکرر جهت رسیدگی در مراجع دیگر نباشد.

ماده ۲۵۱ مکرر

در مورد مالیاتهای قطعی موضوع این قانون و مالیاتهای غیرمستقیم که در مرجع دیگری قابل طرح نباشد و به ادعای غیرعادلانه بودن مالیات مستندا به مدارک و دلایل کافی از طرف مودی شکایت و تقاضای تجدید رسیدگی شود، وزیر امور اقتصادی و دارایی میتواند پرونده امر را به هیاتی مرکب از سه نفر به انتخاب خود جهت رسیدگی ارجاع نماید.

رای هیات به اکثریت آراء قطعی و لازمالاجرا میباشد. حکم این ماده نسبت به عملکرد سنوات ۱۳۶۸ تا تاریخ تصویب این اصلاحیه نیز جاری خواهد بود.

مرحله هفتم: دیوان عدالت اداری

دیوان عدالت اداری آخرین مرحله از سلسله مراحل دادرسی مالیاتی است که تا مرحله هیات حل اختلاف موضوع ماده ۲۱۶ چرخه دادرسی مالیاتی ، رسیدگی به پرونده درون سازمانی بوده ولی با طرح شکایت در دیوان عدالت اداری پرونده وارد سیستم قضایی کشور میشود.

مقررات حاکم بر سیستم قضایی تفاوتهای ساختاری زیادی با مقررات سازمان امور مالیاتی دارد و مودی در این مرحله نیاز دارد که از وکیل دادگستری برای طرح شکایت کمک بگیرد. مودی تا سه ماه پس از صدور رای هیئت سه نفری اقتصاد (هیات موضوع ماده ۲۵۱ مکرر)، زمان دارد که شکایت خود را به دیوان عدالت اداری اعلام کند.

-

دیوان عدالت اداری تنها مرجع رسیدگی زیر مجموعه قوه قضاییه میباشد که میتواند نسبت به آرای صادره هیاتهای حل اختلاف مالیاتی رسیدگی نماید.

تفاوت اصلی این مرجع با سایر مراجع گفته شده در این است که سایر مراجع زیر مجموعه قوه مجریه و وزارت اقتصاد هستند و استقلال رای آنها به دلیل وابستگی به سازمان امور مالیاتی دچار ابهام و اشکال است . اما دیوان عدالت اداری مستقل ترین مرجع رسیدگی است که از استقلال بیشتری نسبت به سایر برخوردار میباشد.

اگر موضوع اعتراض ابطال و یا اصلاح یک بخشنامه یا آیین نامه یا دستورالعمل هست میتوان به طور همزمان در دیوان عدالت اداری و هیات حل اختلاف مالیاتی نسبت به آن اعتراض کرد . نحوه اعتراض از طریق دفاتر مراجع قضایی که در سطح مراکز استانها یا از طریق پست، فرم آن را تکمیل و ارسال نمود.

شرایط ارجاع پرونده به هیات های حل اختلاف هم عرض

در دادرسی مالیاتی ممکن است در مواردی رای هیات حل اختلاف مالیاتی مورد شکایت از سوی شعبههای شورای عالی مالیاتی نقض شود. در این شرایط پرونده مورد نظر جهت رسیدگی مجدد به هیات حل اختلاف دیگری ارجاع داده میشود و مرجع مزبور مجددا موضوع اختلاف مالیاتی را با رعایت نظر شعبه شورای عالی مالیاتی رسیدگی و رای مقتضی میدهد و رایی که به این صورت صادر میشود ، قطعی و لازمالجراست . حکم این ماده در مواردی که آرای صادره از هیاتهای حل اختلاف مالیاتی توسط دیوان عدالت اداری نقض میشود هم جاری خواهد بود. این موارد و ترتیب رسیدگی براساس ماده ۵۷ قانون مالیاتهای مستقیم انجام میشود.

وظایف دیوان عدالت اداری

دیوان عدالت اداری وظیفه بررسی بخشنامهها، آییننامهها و دستورالعملهای صادره را دارد و تطابق آنها با قوانین اصلی را مورد بررسی قرار میدهد. بنابراین بیشترین اعتراضی که میتوان به این مرجع داشت، عدم تطابق بخشنامههای مالیاتی با قوانین اصلی میتواند باشد.

مهلت اعتراض به دیوان عدالت اداری

مهلت اعتراض به دیوان عدالت اداری برای افراد مقیم ۳ ماه و برای افراد خارج از ایران ۶ ماه از تاریخ ابلاغ رای هیات حل اختلاف میباشد.

قانون جدید دادرسی مالیاتی

ما در این پست به صورت کامل درباره دادرسی مالیاتی و مراحل آن صحبت کردیم. اما اکثر افراد بعد از دادرسی مالیاتی میپرسند که قانون جدید دادرسی مالیاتی چیست؟ منظور از قانون جدید دادرسی مالیاتی ، قانون مالیات مستقیم بر طبق آخرین اصلاحات آن است. یعنی ملاک دادرسی مالیاتی آخرین اصلاحات قانون مالیاتهای مستقیم است که ما در این مقاله بر اساس آن پیش رفتیم. به صورت کلی در نظر داشته باشید که قانون جدیدی برای دادرسی مالیاتی وجود ندارد و هرجا صحبت از قانون جدید بود، منظور همان آخرین به روزرسانیهای قانون مالیات مستقیم است که باید فرایند و مراحل دادرسی را از طریق آن دنبال کنید.

جمعبندی

دادرسی مالیاتی نقش مهمی در پرونده مالیاتی مودیان دارد. بر همین اساس اگر مودیان نسبت به فرایند دادرسی مالیاتی اطلاعات کافی داشته باشند، مراحل رسیدگی به درستی طی میشود و مشمول مالیات اضافی نمیشوند.

دانلود فایل pdf تغییرات آیین دادرسی مالیاتی به اهتمام احمد غفارزاده ـ علی ترچانی ـ مصطفی قهرمانی